こんな悩みを解決できる記事になっています!

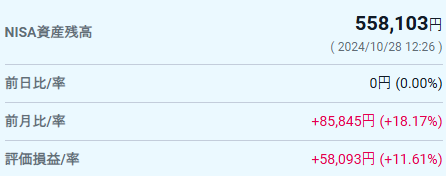

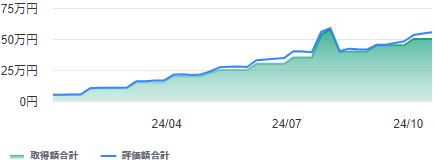

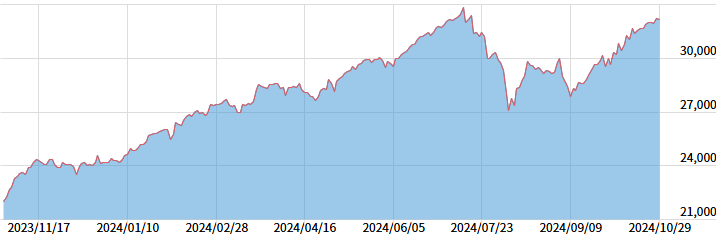

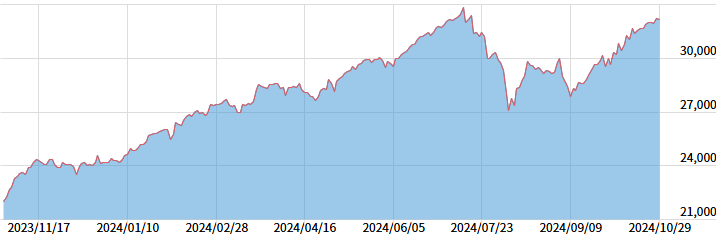

S&P500を中心にした私の新NISAつみたて枠(2024年スタート)の資産推移はこんな感じです。

始めてすぐに含み損を抱えましたが、現在は含み益の状態。

精神的ストレスなく資産運用できています。

この記事で紹介する、つみたてNISAはS&P500一本だけでいい理由とリスクに対処する方法を理解しておけば、投資初心者でも安心してつみたてNISAで資産運用が可能です。

記事前半では「つみたてNISAはS&P500一本だけでいい理由」を解説しつつ、後半で「S&P500に投資する際に知っておくべきリスクと対処法」を具体的に解説。

おまけに「S&P500だけではどうしても不安な方が取るべき戦略」もお伝えします。

つみたてNISAはS&P500一本だけでいい理由3つ

つみたてNISAはS&P500一本だけでいい理由は以下の3つです。

それぞれを詳しく解説します。

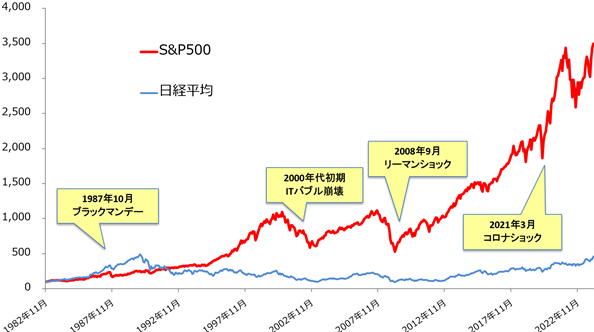

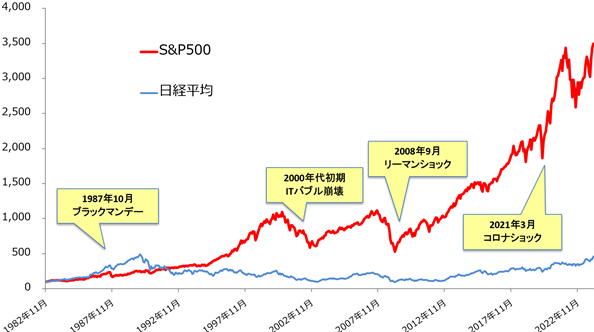

S&P500は長期的に右肩上がり

S&P500の強みはやはり右肩上がりの成長です。

1982年11月時点を100として起算した、約40年間のS&P500(赤)と日経平均(青)のパフォーマンスの比較チャートを見てください。

S&P500はこれまで暴落を繰り返しながら、長期的には右肩上がりの成長をしています。

とにかく負け知らず!

これからも大暴落はあるでしょう。

しかしこの先もこれまでと同様のパフォーマンスを出せれば、S&P500は資産運用の大きな力になります。

S&P500は上昇しやすい仕組み

S&P500はそもそも仕組み自体が上昇しやすくなっています。

意外とS&P500の詳しい中身を知らない人もいるのでは?

採用基準が厳しい

S&P500の構成銘柄として採用されるには、厳しい条件をクリアしていなければなりません。

公開されているS&P500への採用条件として

など厳しい基準があります。

簡単に言うと、

「大きな米国の会社で、黒字を出し続けていて、みんなが株式を売買できる上場企業で、超絶優良な選ばれた500社!」

ということ。

こんなに厳しい基準なら右肩上がりの株価も納得です!

採用企業が入れ替わる

S&P500は指数委員会という組織が、四半期ごとに銘柄入れ替えを検討しています。

エコノミストやアナリストから構成され、独自の規則や方針を定めている委員会。

この指数委員会が時代に合わせて構成銘柄を入れ替え、米国株式市場全体の時価総額比率の約8割をカバーできるよう調整しています。

つまりS&P500は常に新陳代謝が行われて、銘柄が新旧交代されているのです。

利益を出してる企業を採用して、成長しない会社は除外。

素人には永久に成長し続ける企業を選ぶのはとても難しい!

しかしS&P500は銘柄入れ替えにより、自動的に成長企業に投資することになるので、株価も右肩上がりになりやすいのです。

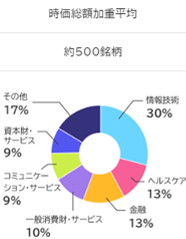

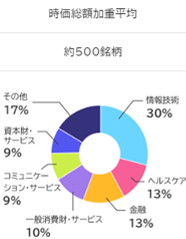

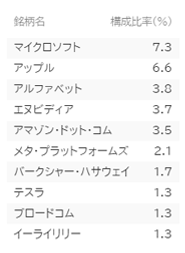

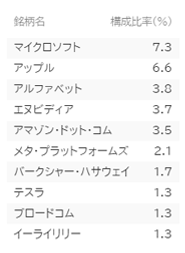

時価総額加重平均型指数

S&P500は時価総額加重平均型指数です。

時価総額加重平均型?難しいですよね。

つまりマイクロソフト、アップル、グーグル(アルファベット)、エヌビディア、アマゾン、テスラなど世界的なシェアを占める人気の企業ほどS&P500に多く組み込まれているのです。

具体的な構成比率はこんな感じ。

言い換えれば、S&P500は「今人気」で「大企業」の影響を受けやすい株価指数。

500社へ均等に投資するのではありません。

世界的な市場を持つ強力な企業が多いから、今後も上昇していく可能性が高いのです。

株主還元を重視

米国企業は積極的に株主還元を行う傾向があります。

株主還元とは主に

の2つ。

魅力的な米国企業の配当

日本企業の配当金は年1回か2回が一般的。しかし米国企業は年4回(四半期ごと)が多いです。

米国には50~60年間連続で増配を続けている優良企業も存在します。

米国は日本みたいに株主優待を出す企業は少なく、配当金を積極的に出す傾向にあります。

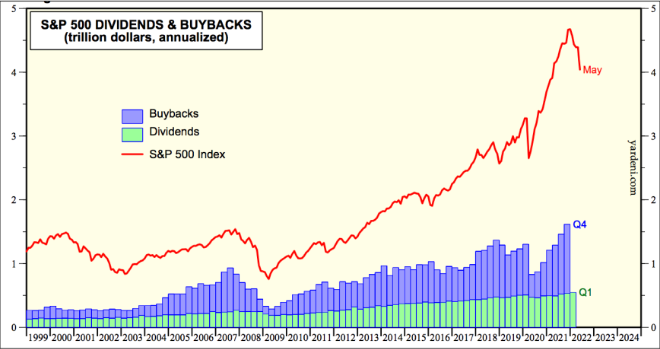

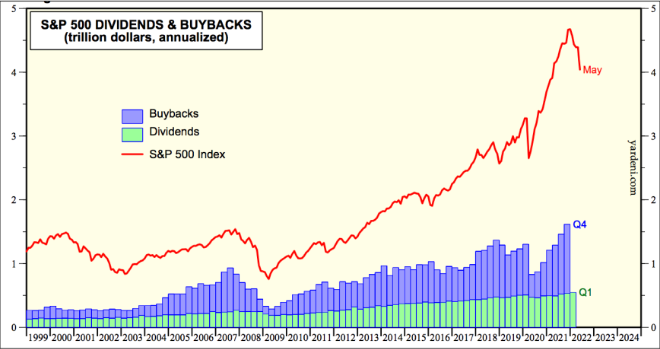

米国企業の自社株買いの効果

自社株買いにより、株価の上昇や下支えを期待する投資家からの買いが多く入ります。

買付した株数の分だけ配当金の支払い総額を減らせるので、財務戦略のひとつとして自社株買いを行います。

自社株買いにより浮動株数が減少するので、EPS(1株当たり利益)やROE(自己資本利益率)が高まり企業価値が拡大します。

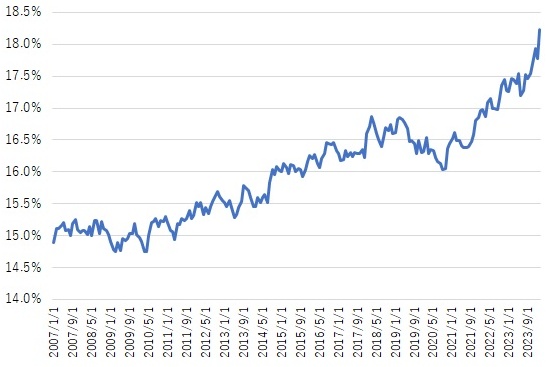

下のグラフを見れば配当金と自社株買いが株価上昇に効果が絶大なのは一目瞭然です。

Buybacks(自社株買い)とDividends(配当金)が増えるにつれてS&P500も上昇。

米国企業の積極的な株主還元により、S&P500は上昇しやすいのです。

今後の経済成長に期待大

米国の経済成長が期待できる理由は

- 長期的な人口増加

- 優秀な人材が集まる

の2つです。

長期的な人口増加

米国勢調査局が20年の国勢調査などを基に予測したデータによると、人口のピークは2080年。

確かに出生率は低下傾向です。

しかし近年は移民増加により、米国経済が支えられています。

ちなみにグーグルの創業者はロシア生まれですし、イーロン・マスクも南アフリカ共和国の出身です。

米国への移民の増加により、生産や消費活動が活発になり経済成長へつながります。

優秀な人材が集まる

また米国は優秀な人材が集まり、今後も世界的なイノベーションが起こる可能性が高いです。

例えば世界大学評価機関の英国クアクアレリ・シモンズ(Quacquarelli Symonds:QS)が2024年に発表した、世界大学ランキング2025を見てください。

1位「マサチューセッツ工科大学」アメリカ

2位「インペリアル・カレッジ・ロンドン」イギリス

3位「オックスフォード大学」イギリス

4位「ハーバード大学」アメリカ

5位「ケンブリッジ大学」イギリス

6位「スタンフォード大学」アメリカ

7位「チューリッヒ工科大学」スイス

8位「シンガポール国立大学(NUS)」シンガポール

9位「ユニバーシティ・カレッジ・ロンドン(UCL)」イギリス

10位「カリフォルニア工科大学(Caltech)」アメリカ

10校中4校が米国の大学です。

大学の教育水準が高いので、卒業生は経済・政治の分野で将来トップになります。

するとなおさら

自分も事業を興して成功してやる!

という多くの優秀な人達が、世界中から米国を目指して来るのです。

米国の持つポテンシャルを考えると、今後の米経済成長には期待できます。

インデックスはアクティブに勝る

インデックスファンドの高い勝率もS&P500一本だけでいい理由と言えます。

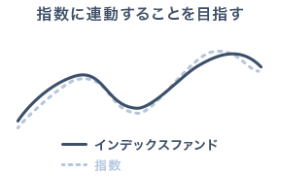

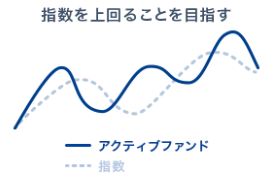

ファンドには2種類

ファンドにはインデックスとアクティブの2種類があります。

インデックスファンドはS&P500のような株価指数との連動を目指すファンドです。

対してアクティブファンドとは、ファンドマネージャーが運用して株価指数などのベンチマーク(株価指数)以上の収益を目指すファンドのこと。

投資のプロが運用して、指数を上回ると聞けば魅力的だと感じますが……

ところがこのアクティブファンド、大多数がインデックスファンドに勝てないのです。

アクティブの勝率は低い

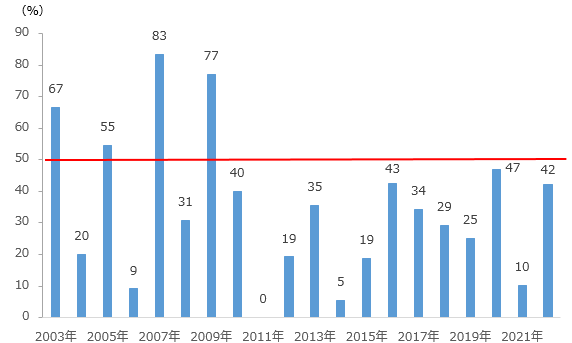

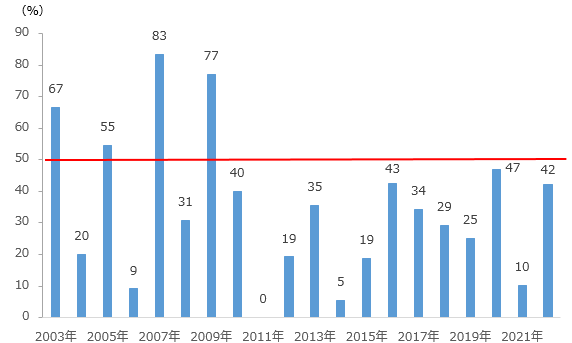

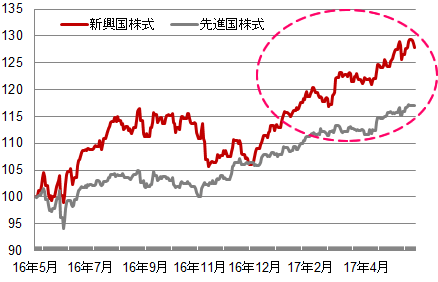

下のグラフでS&P500を上回ったアクティブファンドの割合(赤い線より上部分)を見てください。

過去20年で4回しかアクティブはインデックスに勝てていないのです。

プロでも勝てないならば素人は黙ってコツコツとS&P500インデックスに投資をするべきです。

つみたてNISAでS&P500一本だけのリスクは?

つみたてNISAはS&P500一本だけでいいのですが、当然リスクは存在します!

株式オンリーですから。

そこでつみたてNISAでS&P500だけに投資する際に知っておくべきリスクを3つ紹介します。

国の分散はできない

S&P500は投資先が米国株です。

すると米国以外の景気が変動した時に取りこぼしリスクが発生します。

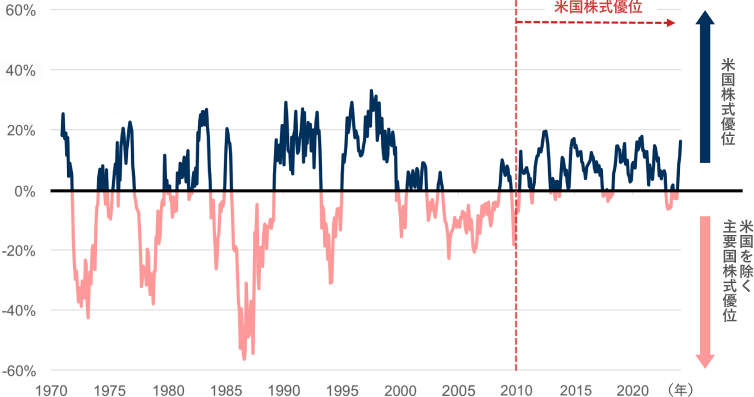

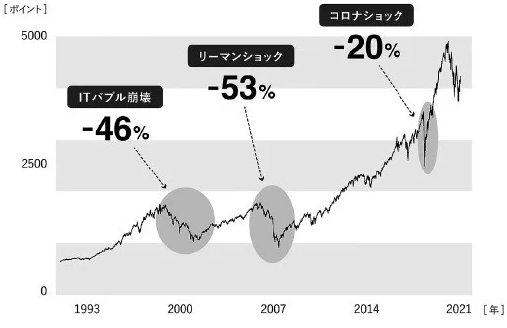

米国株式と米国株式以外の主要国株式の年間騰落率を比較したグラフを見てください。

2008年に起きたリーマン・ショックからは米国株式が優位です。

しかし2010年以前(赤い点線より左側)は、米国以外の株式が大幅に上回っています。

55年間という長期で見ると、米国株式と米国を除く主要国株式は交互に勝ち負けを繰り返している歴史は知っておきましょう。

米国株暴落リスク

S&P500に投資しても米国経済が衰退すると、短期間ではマイナスリターンもあり得ます。

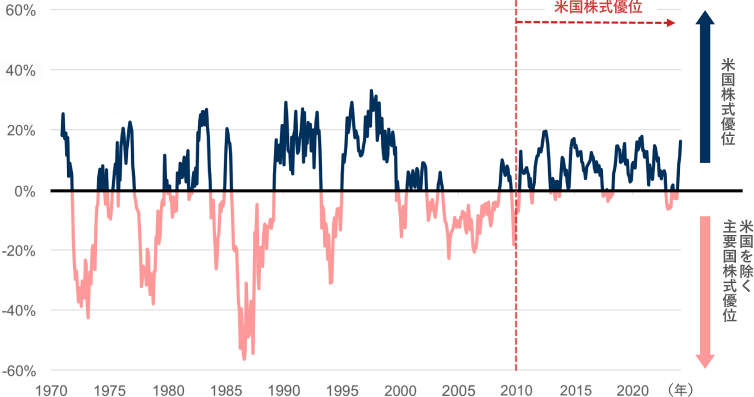

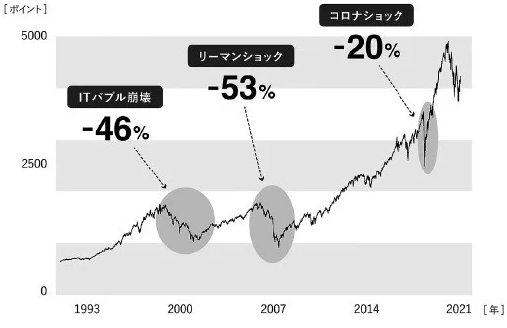

以下は過去30年のS&P500の株価推移です。

- 2000年ITバブル崩壊

- 2008年リーマンショック

- 2020年コロナショック

過去30年で大きな暴落は3回。

将来を完全には見通せませんし、完璧な予測なんてできません。

しかし米国は様々な金融ショックを乗り越え、リーマンショックからの回復が一番早かったのも米国です。

とはいえ「必ず暴落する時は来る」と今のうちに心の準備はしておきましょう!

為替変動リスク

S&P500は米国の株式に投資をするので、為替変動の影響を受けます。

以下はS&P500指数と円換算したS&P500指数です。

引用:楽天証券

円ドル為替の価格変動により、円換算したS&P500指数は本家のS&P500指数とは値動きが異なります。

S&P500に投資をする際には日本の金融機関が私たちの代わりに、

- 円をドルに両替して運用

- 売却後にドルを円に両替

してくれています。

なのでS&P500につみたて投資をしている途中は、自分がドルベースで積み立てていることに実感が湧かないないかもしれません。

しかし購入時に比べて円高が進んでいると、資産は目減りします。

ただ怖がる必要はありません。

S&P500でよくある質問「本当に為替ヘッジなしでいいの?」で為替変動の影響は気にしないでいい理由を詳しく説明しています。

とはいえS&P500への投資は為替変動の影響を大きく受けることは知っておきましょう!

S&P500は長期保有でリスクを減らす

S&P500だけに投資するリスクが分かったら、次はリスクへの対処方です。

投資を成功させるには積立期間を長くすることが最重要です。

理由は以下の3点。

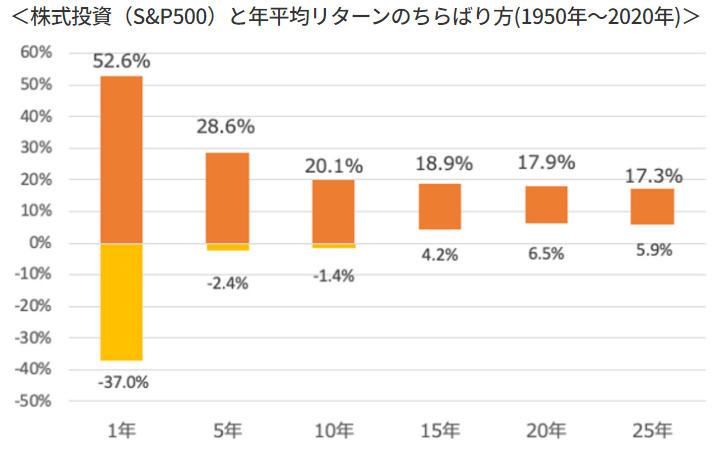

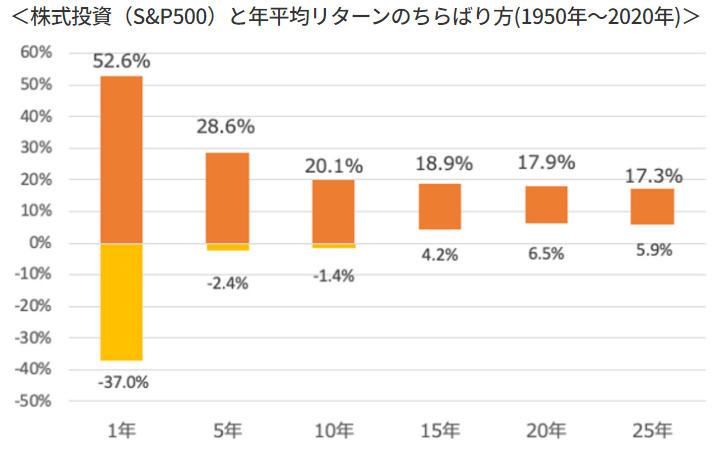

保有15年以上は100%プラスだから

S&P500の長期投資をすすめる一番の理由は、15年以上保有していれば元本割れをしていないから。

投資の名著として有名な『ウォール街のランダム・ウォーカー』(バートン・マルキール著)によると、5~10年間の投資だと下落のリスクが徐々に減り、15年になるとリターンが少ない年でも4%とプラスに転じているのです。

投資初心者でも勝てるのがS&P500!

過去を振り返ると15年以上の長期投資ならば誰でも勝てているのです。

取得単価を低くできるから

長期間投資をすることで取得単価を低くできます。

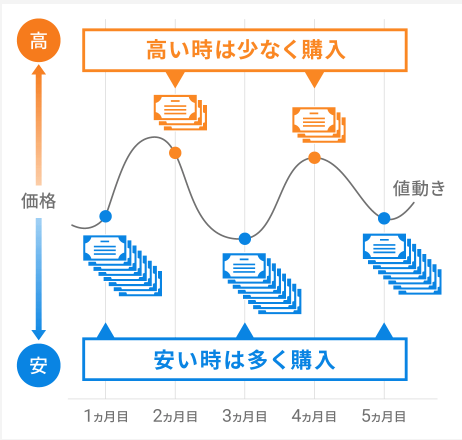

なぜならば、つみたてNISAではドルコスト平均法で買い付けるからです。

ドルコスト平均法はこんな感じ!

なので平均購入単価が低く抑えられます。すると購入単価が下がり、値上がりしたときに利益を出しやすいのです。

また様々な為替レートで買うので長期的には平均化され、為替変動リスクもヘッジできます。

いずれ必ず訪れる下落相場を乗り切る方法が、

- 長期で

- コツコツ

- 一定額を

買い続けるドルコスト平均法です。

いつ株価が上昇するか分からないから

積立期間を長くする理由3つ目は、株価はいつ上昇するか誰にも分からないからです。

投資を止めると大幅上昇を逃す

米国の著名な投資家チャールズ・エリスは著書『敗者のゲーム』で、

「S&P500において1982年から2000年の18年間のうち最も上がったわずか上位30日を逃すだけで、リターンは11.5%から5.5%へと半減してしまう」

と書いています。

例えば1988年1月に1万円をS&P500に投資した場合のトータルリターンを下記のグラフで見てください。

継続投資する場合と暴落で投資をストップする場合とでは、大きな差が生まれています。

つまり相場の下げにも付き合うが、上げにも付き合わなければリターンは生まれないのです。

市場に居続けろ

またチャールズ・エリスはこの著書『敗者のゲーム』の中で、株価が一気に上昇する時を「稲妻の輝く瞬間」と表現。

その稲妻が輝く瞬間に株式市場にいなければ利益を上げられないと言っています。

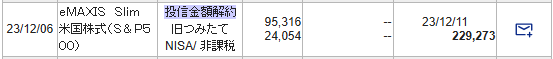

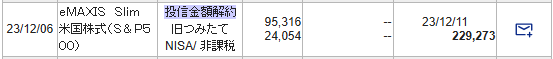

ところが私は旧NISA口座で積立ていたS&P500を、2024年の新NISAのために解約してしまったのです。

見事に以下のような2024年の上昇を逃しました。

この記事を読んでる方はぜひ稲妻が輝く瞬間に市場に居てください!

ぜひ覚えておいて欲しい相場の格言

「市場に居続けろ=Stay in the market」

暴落や利確の誘惑に負けずに、長期間の積立を忘れずにホールドしましょう。

S&P500だけでは不安な方が取るべき戦略3つ

基本的にはこれまでお伝えしてきたように、つみたてNISAはS&P500一本だけでいいです。

とはいえ、

どうしてもS&P500一本だけだと不安……

念のためにリスクヘッジを知っておきたい!

という方のためにS&P500とは違う値動きが期待できる3つの戦略を紹介しておきます。

これらを知っておけばS&P500への理解も深まるので、逆にS&P500一本だけでいいと考えられるようになるというメリットもあります。

日本高配当株

高配当の日本の個別株投資はS&P500への投資と両立します。

なぜならば日本の高配当株への投資により、

- 米国以外への分散投資

- 米国株が下落局面でも配当金で潤う

が可能になるからです。

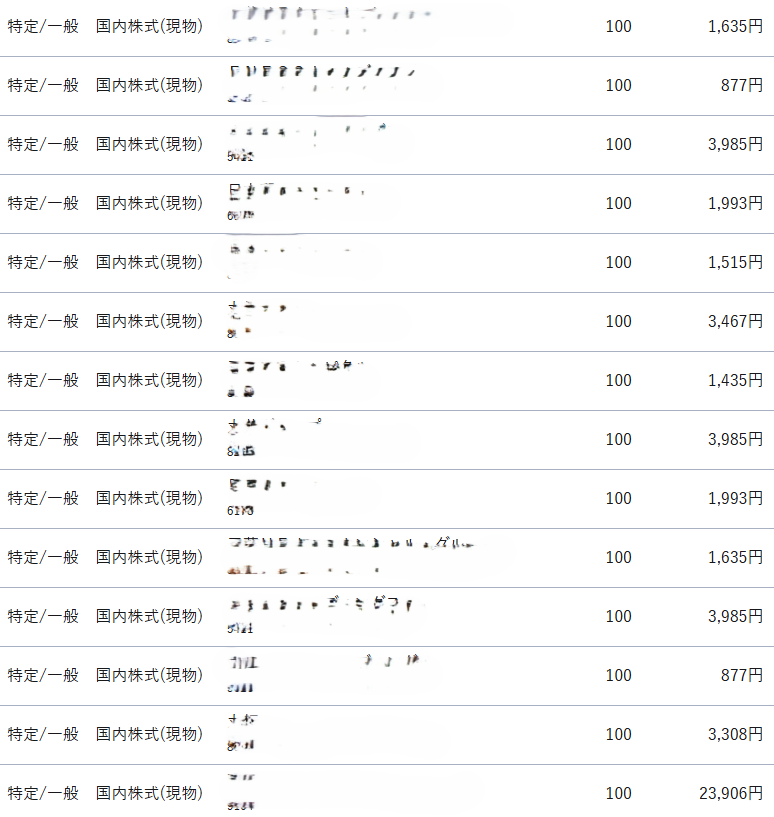

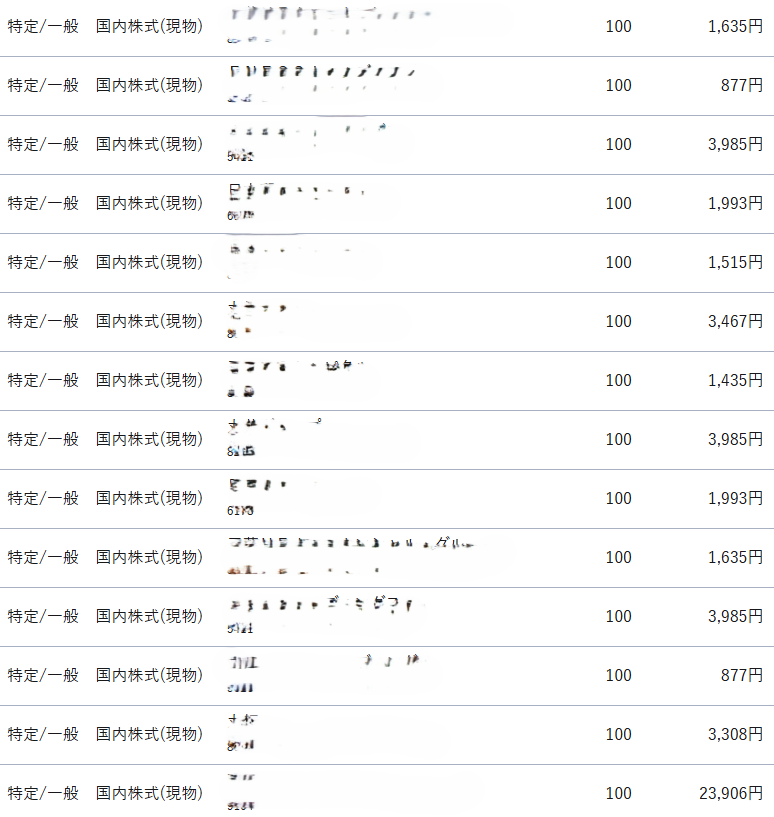

私も日本の個別株を保有しているので、S&P500が下落しても「まいっか」とポジティブになれていますよ。下の様にまだまだ少額ですが。

S&P500と国内高配当株の同時保有により、米国経済が不安定な時でも安心してS&P500と高配当個別株の両方保有し続けることができます。

ただS&P500と違って自動的な銘柄入れ替えはないので、全部自分でやらなければなりません。銘柄をしっかり考えて選べる中上級者向けの戦略です。

金連動ファンド

金と米国株式は基本的には逆の動きをします。

つまり「米国株が上がれば金は下がり、米国株が下がれば金は上がる」のです。

有事の金と言われるくらい景気の先行きが不安な時に買われます。

ただ時には同じ値動きをする時もありますよ。

例えば2008年のリーマンショックでは米株も金も両方下落しました(下の金先物とS&P500の比較チャート参照)。

しかし下落後は金価格の方が米国株より先に上昇を開始しています。

なので経済ショックや景気後退局面で金とS&P500の組み合わせは相性がいいのです。

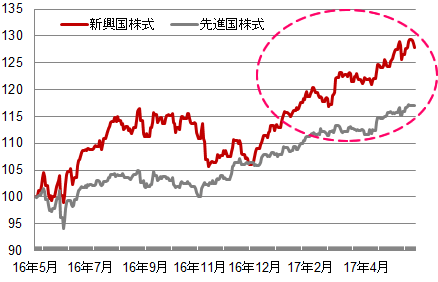

新興国株式ファンド

新興国株ファンドは短期でリターンを得たい場合に有効です。

例えば下のチャートの様に短期的には新興国株式の方が先進国を上回る時はあります。

なので新興国株式は短期では米国株とは異なる値動きをするという点でリスク分散になります。

ところが新興国株式の株価は横ばいの時期も長いです。

よって新興国株式は中上級者のための、より高いリターンを求めたい人向け。

新興国は変動が激しいのは覚悟してください!

投資初心者はつみたてNISAのS&P500を続けながら、もっと余剰資金ができたら新興国もやってみるという感じがおすすめです。

S&P500でよくある7つの質問

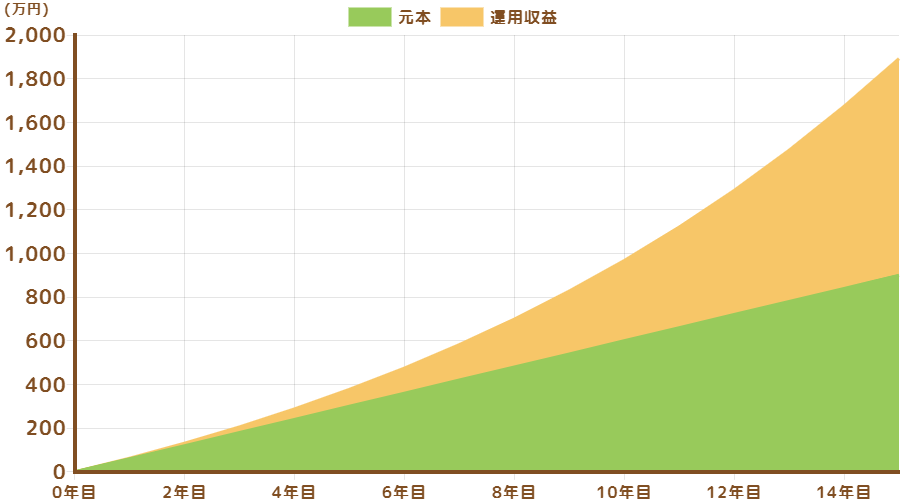

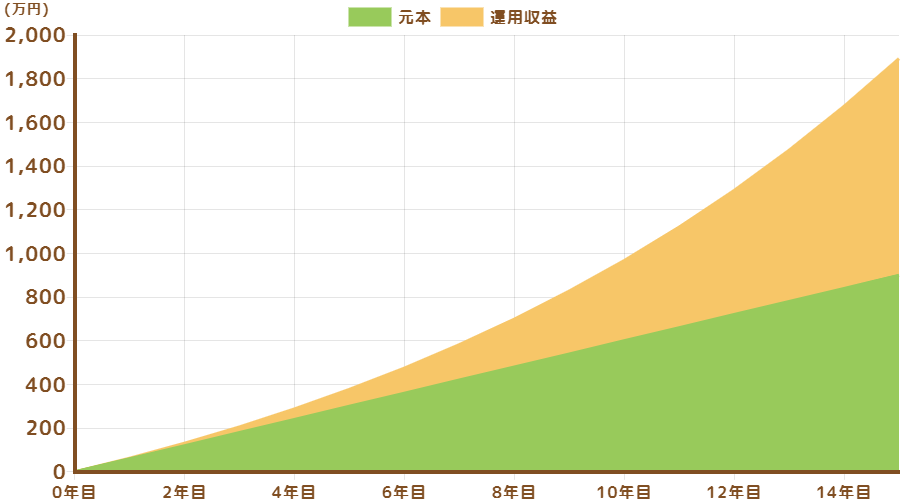

S&P500一本だけでいくらになるの?

月5万円積立・利回り9%・期間15年で1,892万円になります。

例えば

- 毎月の積立金額:5万

- 想定利回り:9%(S&P500は過去50年で9%以上のリターン)

- 積立期間:15年

これらの数字を金融庁のつみたてシミュレーターに入れて計算してみてください。

すると1,892万円です。

グラフの様に途中から積立の複利効果で運用収益が一気に伸びています。

もちろん実際の運用は上下に激しいジグザグですよ!

つみたてNISAでは非課税保有限度額が1,800万円なので、運用収益992万円への本来の課税額200万以上が節税できる効果もあります!

S&P500一本だけでいい人とは?

- 20~30代は積極的に始めてもいいです。定年まで時間があってリスク許容度が高いからです。

- 50~60代以降はご自身のライフプランによります。S&P500の場合は最低15年の運用でプラスの実績ですので、限られた期間で十分に積み立て運用できるか判断して始めてください。

- 資産運用に時間や手間をかけたくない人も、長期前提ならほったらかし投資ができるS&P500だけでもいいです。

私はこのずぼらなタイプですね。

S&P500への積立はいつ始める?

始めるタイミングは「今すぐ」が最適です。

相場の動きは誰にも分からないから!

もし相場を読めるならば、ゆっくり積立をしてる場合じゃありません。

全財産を個別株にドーンと一気に投資すべきです。

でもリスクが高くてやらないですよね?

10~20年という長期間保有しながら、コツコツ積み立てていくのがS&P500連動インデックスファンドへの投資です。

今すぐに始めるのがおすすめです。

S&P500とオルカンどっちがいい?

長期で投資を続けられるならどちらでもあまり結果は変わりません。

両者はどちらも同じ値動きだからです。

ちなみに私の新NISAのつみたて枠でも、S&P500が上がればオルカンも同じように上がっています。

- S&P500だけ

- オルカンのみ

- S&P500とオルカン両方

長期投資ならどれでもほとんど大差なしです。

本当に為替ヘッジなしでいいの?

S&P500に連動するインデックスファンドは為替ヘッジなしでいいです。

ちなみに為替ヘッジありとは、為替レートをあらかじめ予約する代わりにコストを支払うことです。

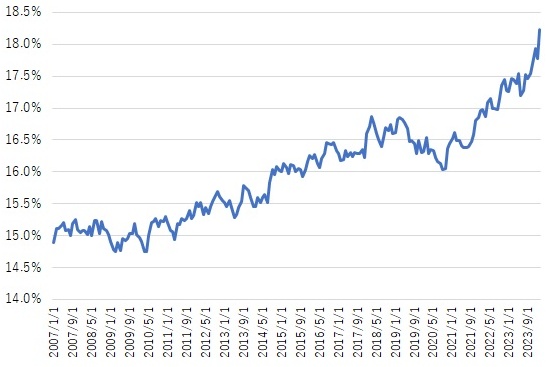

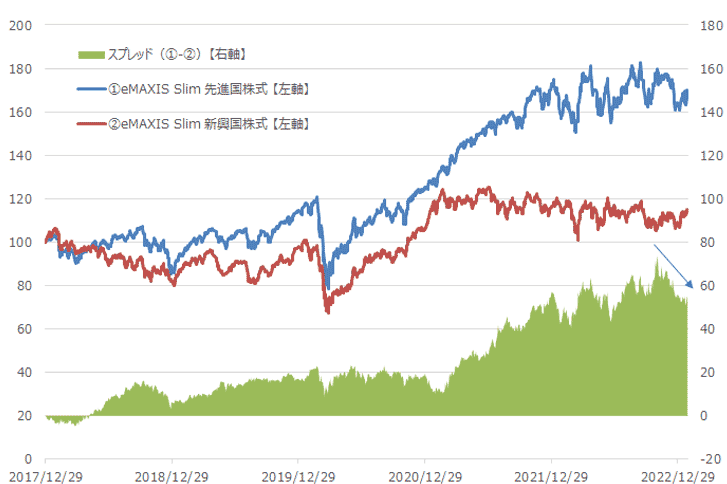

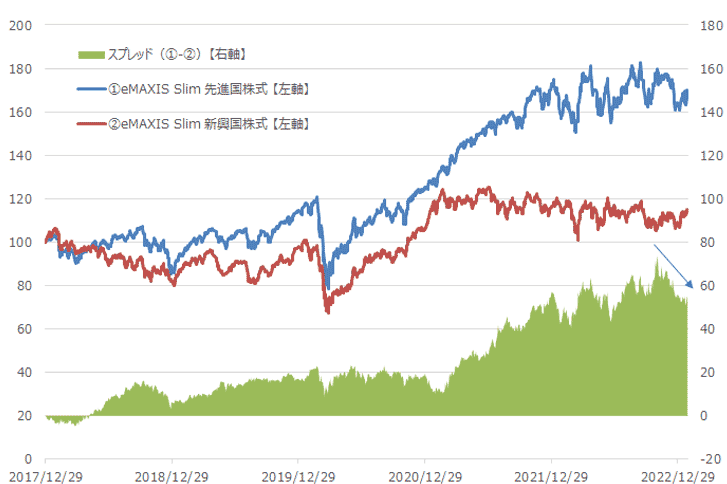

為替ヘッジありなしのパフォーマンスの違いのグラフを見てください。

MSCIコクサイというS&P500のようにアップル、アマゾン、マイクロソフト、グーグルなどが採用されている、先進国の株価動向を示す代表的なインデックスの例です。

長期間だと為替ヘッジコストにより、ヘッジありとなしでは大きな差が出てしまいます。

ヘッジなしの方がパフォーマンスが良いのは意外です!

よってつみたてNISAで長期投資をするなら為替ヘッジはなしでもいいのです。

S&P500はどれを買うべき?

今からつみたてNISAでS&P500に投資するなら三菱UFJ国際投信の「eMAXIS Slim米国株式(S&P500)」がおすすめです。

いろんなところからS&P500連動インデックスファンドが販売されているので迷うと思います。

ファンドを選ぶ際は次の3点が重要です。

eMAXIS Slim米国株式(S&P500)米国株式は

- 純資産は2兆3115億でトップ

- 信託報酬は0.094%で低コスト

- トータルリターンが11.82%と一番高い

なので現時点ではeMAXIS Slim米国株式(S&P500)にしておけば間違いありません。

証券会社はどこがいい?

今からつみたてNISAでS&P500に投資するなら、SBI証券がおすすめです。

おすすめポイント2つ。

①クレジットカード積立の還元率が高い

三井住友ゴールドカード(NL)なら還元率1%です。

月5万円の積立なら毎月500ポイントが付与されます。

②投信残高に応じてポイントが付与

積立てた投信の残高に応じてポイントが付与されます。

例えばeMAXIS Slim米国株式(S&P500)なら、ポイント付与が0.034%。信託報酬が0.0968%なので運用コストの3分の1以上を相殺できます。

銀行の窓口では取引手数料も高いですが、SBI証券だと取引手数料も無料!

※さらに三井住友ゴールドカード(NL)なら還元率が最大1.5%なので、100万円利用で15,000ポイントが戻ってくるのです。

これからつみたてNISAでS&P500に投資をするなら、SBI証券で三井住友カードを使うのが一番おすすめです。

【まとめ】S&P500一本だけでいいが市場に居続けろ!

【結論】つみたてNISAはS&P500一本だけでもOK。

S&P500一本だけでもいい理由は大きく3点。

- S&P500長期的に右肩上がり

- そもそも上昇しやすい仕組みになっている

- アクティブファンドは負ける

でもリスクは必ず知っておいてください。

- S&P500だけだと国の分散はできない

- 米国株でも過去には何回も暴落してる

- 為替によるリスクは存在する

これらのリスクを減らしてリターンを高めるには長期積み立てが必須です。

いつかは来るS&P500暴落を乗り越えるためにも

- 保有期間15年以上は100%プラス

- 暴落してても淡々と一定額を積立

- 下落時も上昇時も冷静になってパニック売りをしない

ということは覚えておいてください。

余裕があれば

- 日本高配当株

- 金連動ファンド

- 新興国株式ファンド

も検討してみましょう。

でもまずはS&P500インデックスに長期でコツコツと積立ですよ!

最後にもう一度大事な投資格言を紹介して終わりにします。相場急騰を逃さないための教訓です!

「市場に居続けろ=Stay in the market」

米国の著名な投資家チャールズ・エリスの著書「敗者のゲーム」より

一度積立の設定をすれば毎月着実にS&P500で資産運用できます。

早速証券口座を開設して自動積立設定を完了させましょう!!

最後まで読んでくれてありがとうございました。